前編、後編と日本を代表するデベロッパーの財務諸表から、昨今の価格上昇が続くマンション市況の考察を行ってきました。

このおまけ編では、そんな本編からちょっと離れたエンタメ的な要素も含め、前編で取り上げたデベロッパー9社の営業利益率の中身について、最近販売中のマンションも踏まえて各デベロッパーについて思うところをつらつらと書いていこうと思います!

本編では、全体傾向を掴めれば十分という趣旨のもと、数値情報尾は中程度の粒度にとどめていましたが、もう少し掘り下げてみると、また違った見方が生まれたり生まれなかったり…?

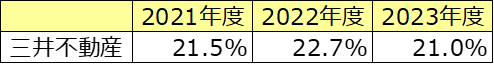

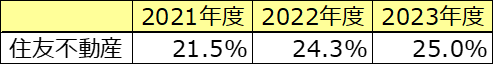

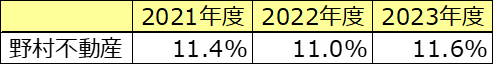

なお、各デベロッパーのタイトルすぐ下のパーセンテージは、前編の考察で使用した、マンション事業を含む各デベロッパーの事業セグメント別の営業利益率推移になります。

↓前編はこちら

こちらは三井不動産の「分譲事業」として開示されている情報に基づいて計算した営業利益率ですが、もう一段階分解することが出来るので、そちらを見てみましょう。

| 国内住宅分譲 | 2021年度 | 2022年度 | 2023年度 |

| 売上高(百万円) | 245,155 | 270,530 | 314,400 |

| 営業利益(百万円) | 24,028 | 39,368 | 49,788 |

| 営業利益率 | 9.8% | 14.5% | 15.8% |

| 投資家向け/海外分譲 | 2021年度 | 2022年度 | 2023年度 |

| 売上高(百万円) | 398,696 | 370,132 | 313,210 |

| 営業利益(百万円) | 114,315 | 106,342 | 82,181 |

| 営業利益率 | 28.6% | 28.7% | 26.2% |

出典:三井不動産 有価証券報告書

上記は、分譲事業をさらに二つの事業分類に分解したものになります。この中には戸建ても含まれていますが、割合としては10%台ですので、ここではその影響は無視して問題ないと判断します(ファインコートに住みたい人生だった…)。

分譲事業全体として見て頂くと、三井不動産の分譲事業の高い営業利益率は、主に投資家向け・海外分譲等の事業に支えられたものになっており、そこからの利益が分譲事業の中でうまく還流出来ているとも言えます。

意外にもパークアクシスとか投資家向け物件として外部に売却しちゃってるみたいですね。

一方、マンクラ的に気になる点としては、主に検討対象となる国内分譲事業の営業利益率が少々傾向にあるという点でしょうか。しかも進行期である2024年度は、22.9%という非常に高い営業利益理宇が予想されています。後に出てくる住友不動産の水準に近似してきます。

2024年度の計上予定(=引渡し予定)の主な物件としては、パークタワー勝どきサウス、大宮スカイ&スクエアザタワー、パークタワー西新宿が挙げられており、これらの物件が寄与する影響なのは間違いないでしょう。

営業利益率の上昇は、本編でも述べたように、売上の増加か原価・販管費の減少によって起こりうる現象であるため、まぁ素直に考えるならばパークタワー勝どきサウスが主要因かなと…。

最近の三井は、デザインやコンセプトなど含めて付加価値の向上を意識してるな~というマンションが増えてきている一方、その分価格を上げてきて住友不動産ばりの販売手法を取ったり、結構目で見てわかる形でコストカットをしてきているケースも散見されます。

特に価格帯的にターゲット絶対数の多いパークホームズは、物件ごとに力の入れ方が明らかに違ったり、相場からしても不可解な値付けをするものが目に付くようになりました。

ですので、満足度にクリティカルに響かない範囲でコストコントロールを行いつつ、ある程度の価格になるにせよ、それでも購入者に後悔させないマンション作りというのが、今後の三井のコンセプトになっていくのでしょうか。

ただ、ここまで営業利益率が2024年度で急激に上振れると、総論として結論付けたコスト上昇によるマンション価格上昇の反証となりかねないんですよね。まぁ元々パークタワー勝どきミッドは坪400万円台でも採算が合うからこそ、当初はあの値付けだったと思いますし、そこからサウスに至るまでこれだけ販売価格を上げれば、そりゃ営業利益率が上振れるのは自明です。

本編で触れたように、コストが先に決まる以上、販売価格がプロジェクト計画時点の想定価格から上がってくれば、その分企業としての利益は単純に増加します。

ですので、この営業利益率の急激な上昇、がパークタワー勝どきサウスの影響が及ぶ2024年限りの一過性のものなのかどうか、要注目というところでしょうかね。

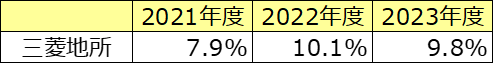

こちらは三菱地所の「住宅事業」として開示されている情報に基づいて計算した営業利益率ですが、こちらももう少しだけ分解が出来ます。

| 分譲住宅 | 2021年度 | 2022年度 | 2023年度 |

| 売上高(百万円) | 251,245 | 151,189 | 193,257 |

| 営業利益(百万円) | ー | ー | 21,000 |

| 営業利益率 | ー | ー | 10.8% |

| 物件売却・その他 | 2021年度 | 2022年度 | 2023年度 |

| 売上高(百万円) | 129,713 | 195,230 | 205,5685 |

| 営業利益(百万円) | ー | ー | 17,888 |

| 営業利益率 | ー | ー | 8.6% |

出典:有価証券報告書、IR Presentation

※2023年度の分譲住宅事業の営業利益は、売上と平仄を取るため便宜的にマンション+注文住宅で算出しています

三菱地所は2023年度から新しい開示資料として「IR Presentation」があり、そこで種別の営業利益情報があるのですが、2022年度以前は粗利率の開示しかないため、上記には反映していません。

ただ、分譲マンション事業としての粗利率の推移は、2022年度22.5%→2023年度26.1%→2024年度24.0%(予想)とそれほど大きなブレはないで、営業利益率は2023年度の数値を踏まえて10%前後で推移していると推定されます。住宅事業で括っている営業利益率と結果的にそれほど乖離はないかもしれません。

三菱地所のマンションは、派手さは無いものの堅実なものが多く、肌感覚としてではありますが、少なくとも三菱単独物件に関しては、価格もあまり突っ張ってこない優等生タイプの印象を受けます。

コストコントロールしているような印象もあまり受けない(なぜか玄関前カメラがない物件が多い気はしますが…)ですし、買ってくれる人だけが買ってくれればいいですよ~といった感じで、良くも悪くもあまり商売っ気を感じないことが多いです。

その辺りが三井の営業利益率との差なのかな~と。

まぁ、三菱に関しては丸ノ内の大家業だったり、アウトレットモール事業でかなり収益も利益も獲得できているようなので、住宅事業でそこまで頑張らなくてもいい、といった事情がある影響かもしれませんが、その辺りは中の人に聞いてみたいもんですね。笑

こういう利益構造については、やっぱり気になる住友不動産です。笑

不動産販売事業の情報を本編でも使っていましたが、こちらはマンション、住宅、宅地などをまるっと含めているものの、この段階が公開情報の中では一番粒度が小さい情報になります。

他のデベロッパーと単純に比較して頂けると明らかなように、やはり住友不動産の営業利益率の高さは際立っています。

住友の販売手法はご存じの方も多いと思いますが、常に相場のてっぺんを狙って利益の最大化を全力で狙いに来るという、関西資本ならでは(?)のものとなっています。

中期経営計画をご覧いただいてもお分かりの通り、収益の基軸となるオフィス賃貸だけでにとどまらず、マンション事業においてもその積極的な姿勢が変わることはありません。

ただ、これは営利企業という視点で見るなら、企業価値を高めるための最適な経営手法といえます。

また、住友不動産のマンションはめちゃ高い!というイメージが定着していながらも、しっかりマンションは売れています。それは、購入者にとって満足度の高く、購入に対して後悔をさせない商品造りを怠っていないという証左とも言えます。

ちなみに、これは個人的な感想ではあるのですが、高利益率を実現しているのは販売か価格の高さはもちろんあるのですが、決して悪い意味でのコストコントロールをしていると感じることはあまりありません。

住友のコストコントロールは、徹底的な規模の経済の追求によるものだと考えられます。

住友不動産のマンションと言えば上から下まで同じプランがずらーっと並んだり(Twitterでは金太郎飴と表現されることもありますが…)、シティハウスはやたらデザインが似ている物件が多かったりします。これは部材の共通化だったり、マンションをパッケージ商品みたいなものにすることによって、一定程度の仕様を確保しながらも、小ロットの時よりもコストが抑えられるという効果があります。

また、住友は基本的にマンションのMRを単独で作ることはせず、総合マンションギャラリーを主要エリアに設置して、そこで案内や商談の集約化をすることにより、販促費コストの低減も図っています。

マンクラ的には、似たような物件で面白みに欠けるという感想や、MRに行くという高揚感があまり感じられないなどの感想も抱きがちですが、市場のマジョリティに訴求するためにはそれで十分に目的を達成しているとも言えます。

さらに言えば、それだけの価格にも関わらず、ちゃんと契約している人がいるということは、それだけの営業力、商品の訴求力があるという証左でもあります。

こういった徹底的な経営努力が、住友不動産の高利益率を実現しているところであり、まさにオンリーワンのポジションを確立していると言えます。

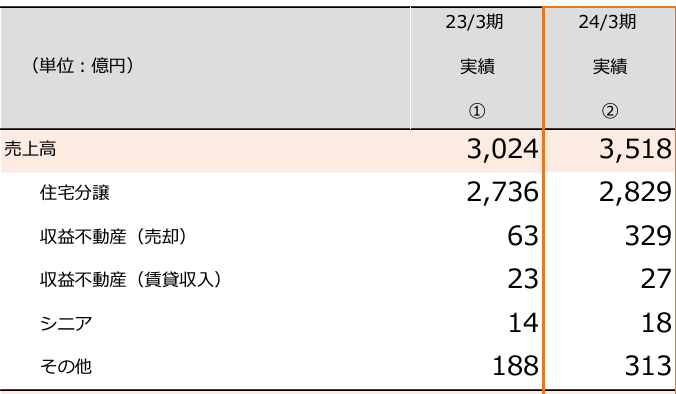

こちらは住宅事業という括りの営業利益率で、収益不動産なども含んでいるのですが、営業利益の内訳は開示情報にないものの、売上は住宅分譲が大半を占めているため、マンション関連事業の実態としてはほぼこの営業利益率に近いことが推定されます。

出典:2023年度 決算説明会資料

ここまでのBIG4の数値を見て頂くと、何となく二極化しているように見えてきますが、三井や住友のような高利益率体制と違って、三菱や野村は10%前後とあまりっ利益率が高くなっていません。

野村不動産(HD)は、株主還元をとても重視している会社で、配当利回りはデベロッパーの中でも群を抜いています。また、「PROUD」ブランドの価値をとても大切に育て、その価値向上に今もなお投資をしている影響もあってか、マンションブランドの中でも「プラウド」の一般認知度が最も高いという統計データも見たことがあります。

それもあってなのか、野村のマンションはこれでもかってくらいコストを掛けてくるマンションが多いです。最近のタワマンで言うとプラウドタワー芝浦やプラウドタワー目黒マーク辺りは仕様も明らかに高かったですし、小規模マンションも含めて、居住満足度を高めるこだわりが随所に見られます。

はっきり言ってしまえば、そこまでコストを掛けずとも売れるでしょうし、ゆとりのある広めの部屋を作ることも多いですが、もっと部屋を狭くすれば坪単価を高められるのに敢えてそうはしないなど、利益を削ってでもスペックや満足度を高めるという経営方針が、「PROUD」ブランドを育てていると言えるかもしれません。

価格もそれなりだけど、コストもしっかりかけて良いものを作るという、デベロッパーとしての矜持が一番見ることのできるデベロッパーとも言えます。梁や柱などもうちょっとどうにかならないもんかな…と思う部分も多いですが、コストパフォーマンスという意味では、大手の中でもトップクラスかなと思います。

ちょっと長くなってきてしまったので、この他の5社である東京建物、東急不動産、大和ハウス、積水ハウス、旭化成は(2/2)に続きます!

※9/7までに(2/2)を公開予定です

\\\新築マンションの資料請求ができます///

\\\マンション購入後はアンケート回答!///