今回はおまけ編の続きということで、(1/2)では三井、三菱、住友、野村についてコメントしてきましたが、今回は東建、東急、大和、積水、旭化成の営業利益率の中身について、最近販売中のマンションも踏まえて各デベロッパーについて思うところをつらつらと書いていこうと思います!

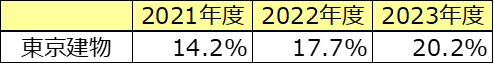

なお、各デベロッパーのタイトルすぐ下のパーセンテージは、前編の考察で使用した、マンション事業を含む各デベロッパーの事業セグメント別の営業利益率推移になります。

前編はこちら↓

後編はこちら↓

東京建物は他のデベロッパーと違って12月決算なので、2023年度末2023年12月末と3か月だけずれます。

上記は住宅事業の営業利益率になるため、マンション分譲のほか収益不動産販売や管理委託業務も含まれており、売上の細分化はされていますが、残念ながら営業利益の細分化された情報がありませんでした。

ただし、上記傾向と分譲マンション事業の粗利率の動き方の傾向はかなり近似しています。

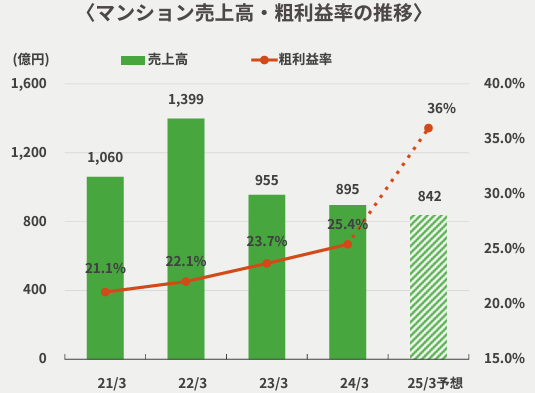

出典:東京建物 決算説明資料

住宅事業全体の営業利益率も2021年度→2022年度で大きく上昇していますが、上記グラフの通り、分譲マンション事業単独の粗利率も2021年度→2022年度で大きく上昇しているので、営業利益率ベースでも傾向に乖離はないと推定されます。

ちなみに主要な計上物件としては、2022年度はブリリアシティ西早稲田やシントシティ(Ⅱ、Ⅲ街区)ブリリアタワー聖蹟桜ヶ丘ブルーミングレジデンス、2023年度は白金ザスカイやブリリアシティ石神井公園アトラスなどが決算説明資料では挙げられてます。

上記を含めて最近の分譲物件(JV含む)を見ると、そこまで突っ張った値付けはしていない一方、その分だけ仕様も抑えめというマンションが多いと感じます。

白金ザスカイも立地こそ抜群ですが、施工に長谷工を起用したことからも分かる通り、決してゴリゴリに気合の入った仕様とまでは言えませんでした(MRはゴリゴリに気合入っていましたが)し、東建も決算説明会資料では高収益物件として名前を挙げていますが、これが利益貢献度も高いという意味で使っているのであれば、2022年度に引き続き2023年度の高粗利利益率にも、ある程度の裏付け材料となり得ます。

2024年度は新築販売価格を抑えざるを得なかったハルミフラッグが持分割合だけ入ってくるため、若干粗利率は下振れする(これで利益率上昇を想定していた三井は一体…)ようですが、ブリリアタワー堂島やブリリアタワー浜離宮など、2023年度の白金ザスカイと同じく高収益物件が計上予定ですので、こういった価格帯の物件は、価格を丸めやすい分だけ利益率が相対的に高くなるのかもしれません。

東建はBIG4ほど分譲戸数が多くなく、個別物件の特徴が数字にも出やすいので、そういった意味でも2024年度の実績数値が楽しみですね。

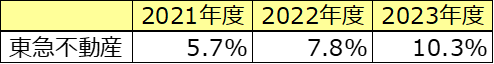

東急不動産は2021年度に大きく事業セグメントを変更したため、5か年比較が困難となり、その影響もあって全てのデベロッパーも平仄を取って3か年比較にした、という裏話があったりなかったり…。

上記は住宅事業の営業利益率で、これもまた都市開発事業の中に埋もれているため、ここからさらに細分化された情報はありませんでした。

ただ、住宅事業ととしての紹介がタワマンで埋め尽くされているので、会社からのメッセージとしては、住宅事業構成のメインはマンション分譲と捉えても良いのかもしれません。

このように考えると、東急不動産の営業利益率は2023年度こそやっと10%台に乗りましたが、他のデベロッパーと比較すると、明らかに低いです。裏を返すと、我々購入検討層にとっては野村不動産と同様にコストフォーマンスが優れているとも言えます。

東京建物と同様に、東急不動産も分譲戸数はそれほど多くないため、個別物件の動きが数字に反映されやすいのですが、20233年度はブランズ牛込柳町やブランズタワー大阪本町(持分50%)、ONE札幌ステーションタワー(持分25%)が主要な計上案件として挙げられています。

ブランズタワー大阪本町は検討していなかったのでちょっと分からないのですが、ブランズ牛込柳町は価格も突っ張ってなかったですし、ONE札幌ステーションタワーも明らかに買い物件と言える価格(個人的にも投資用で買っておけばよかったと思える物件)でした。

あくまで東京圏の東急不動産の物件を見ている限りでの個人的な感想ですが、東急不動産の販売手法は前々から謎に思える部分が多く、あまり上手でない(購入検討層にとっては狙い目感ある)と思えるところがあります。

ブランズタワー豊洲はタイミングも悪かった影響もありますが、今から見るとお買い得価格で大量供給してしまいましたし、ブランズタワー芝浦も条件の悪い低層階を上層階と一緒に初期にお買い得価格で出した結果、低層階が抽選大会になってしまうといったように、営利企業としてはもっと上手なやり方があったんじゃないかなと思います。

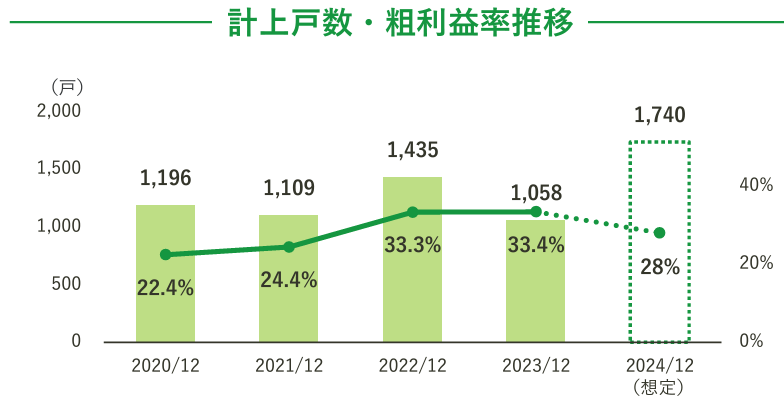

そのような中で、下記の通り2024年度の想定粗利率は過去水準を大きく上回る水準ということで、決算説明資料では示唆されています。

出典:東急不動産 決算説明資料

ブランズ千代田富士見という超高額帯物件の分譲もありますが、規模から考えると、工事契約タイミングと販売タイミングのタイムラグがそれほど無いはずなので、建築費高騰と販売価格上昇の伸びのズレも小さい=営業利益率の急上昇要因としては影響少ないと考えられます。

このように考えると、やはりザ・タワー十条の影響が殆どを占めていると考えられます。まぁ初っ端の値付け方針を見ている方であれば、納得できるところではありますが…。

ブランズタワー橋本も結構な値付けですし、東急不動産の販売手法やトレンドの転換期を迎えているよ可能性もあるので、かつてのような狙い目部屋は、もう見れなくなっちゃうかもしれません。

大和ハウスは決算説明資料だけではなく、有価証券報告書に写真を結構載せている珍しい企業なので、お時間あるときに是非一度見てください!笑

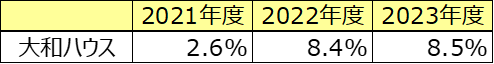

上記はマンション事業としてセグメンテーションされた営業利益率なので、基本的にはこのまま使って支障はないのですが、海外の影響も多少入っているので、決算説明資料の情報を基にそこで細分化してみようと思います。

ちなみに、2023年度まで大和ハウスは連結グループ内にコスモイニシアがいたため、売上高や営業利益にもその分が含まれています。なお、2024年2月に子会社ではなくなったため、2024年度からはその影響がなくなり、売上高や営業利益の数字は減少するものとして、決算説明資料上でも既に想定されています。

| 国内 | 2021年度 | 2022年度 | 2023年度 |

| 売上高(百万円) | 359,600 | 386,800 | 395,700 |

| 営業利益(百万円) | 12,000 | 21,900 | 29,900 |

| 営業利益率 | 3.3% | 5.9% | 7.5% |

| 加害 | 2021年度 | 2022年度 | 2023年度 |

| 売上高(百万円) | 20,300 | 97,500 | 46,400 |

| 営業利益(百万円) | 2,300 | 18,900 | 7,400 |

| 営業利益率 | △11.3% | 19.3% | 15.9% |

上記の細分化した情報を見ると、三井不動産に構造が似ていますね。

2021年度こそ海外部門は営業赤字ですが、2022年度と2023年度は高利益率の恩恵が、事業全体で見ると国内部門に還流されている構図になっています。

とは言うものの、事業全体の営業利益率と比べて国内部門の営業利益率はさらに低下し、かなり低い水準です…。

もちろん、マンション管理委託業務の数字も入っているとは思いますが、グロスで考えれば分譲の影響の方が大きいでしょうし、資金調達コストなども加味すれば、結構赤黒スレスレの水準じゃないかとさえ思えます。

2023年度は、東急不動産でも名前が挙がっていたONE札幌ステーションタワーについて大和ハウスが主幹事なので、その好影響が2023年度の数字に跳ねたためか、9.4%とそこそこの水準に来ていますが、それでも他のデベロッパーと比較すると、低水準と言わざる絵を得ません。

大和ハウスグループ全体で見ても、2023年度の営業利益率は8.5%でしかないので、全社目線で見ればマンション事業の数字も悪くない水準ではあるのですが、まぁ購入検討層に目線だけで言えば、ありがたい話ではあります。

ちなみに戸建住宅事業の営業利益率も2023年度は3.7%しかないので、マンションも戸建住宅もコストパフォーマンスが秀でていると言っても間違いにはならないでしょう。

2024年度のマンション事業の利益率想定は、国内で6.9%と依然として低いため、今後もコストパフォーマンス求めるなら、狙い目感のあるデベロッパーかもしれません。ただ、元々関西資本の会社なので、首都圏の物件は最近少ないんですよね…。沖縄の物件メールはやたらと自分には来ています。笑

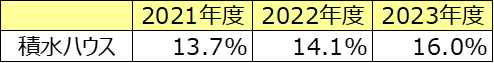

積水ハウスは他のデベロッパーと違って2月決算なので、2023年度末は2024年2月末と1か月だけずれます。

上記の数値はマンション事業として開示されている数字ですが、セグメントととして他に国際ビジネスがあるため、管理委託業務こそ入っていますが、グロスの影響としては小さいはずで、ほぼ国内の分譲マンションの数値と見て問題ないかと考えられます。

そのように考えると、積水ハウスは営業利益率が高い部類に入ってきますね。2023年度に限れば、三井不動産をもやや上回る水準となっています。

積水ハウスも供給戸数はそれほど多くないため、個別の影響が数字に出てきやすいですが、2023年度はグランドメゾン大濠公園THE TOWERとグランドメゾン溝の口の杜が、決算説明資料では主要な計上物件として挙げられています。

グランドメゾンシリーズは、仕様も良いけれど、その分だけ価格もしっかりしている印象が強いので、収益性を高めるための高付加価値型のマンションが多いかなと個人的には思います。

そういったマンションは利益率が高くなる傾向にありますが、それに見合った商品の訴求力を実現するというのはデベロッパーの努力なしでは成し得ないので、その辺りは積水ハウスの上手ななところなのかな、と。

有価証券報告書でも「東京・名古屋・大阪・福岡の商圏において展開する高付加価値の分譲マンション「グランドメゾン」については、ブランドの更なる向上を図るべく~」と謡っていますので、企業としては高収益・高利益率路線を今後も継続していくのかなと考えられます。

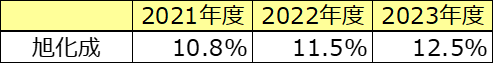

こちらは住宅セグメント>住宅事業>不動産部門の数字で海外住宅部門が別途設けられているため、国内の分譲マンションと管理委託業務を含んだ数値になっていると考えられますが、有意性という点では他のデベロッパーと同様に十分と考えられます。

旭化成はグループ全体で見ると事業種類が多く、他のデベロッパーと違って、住宅事業はマテリアルやヘルスケアも含めた数あるコア事業の中の一つという位置付けなので、有価証券報告書や決算説明資料のマンションに関する情報は非常に少ない、というよりはもはや個別の物件名はほぼ出てこないぐらいで、今回の分析に資するような情報がありません。泣

ただし、旭化成もそこまで突っ張った価格になっていることはあまり多くない印象で、建替え事業なんかでも2023年度の計上になっているはずのアトラス青山レジデンシャルも、坪単価で見る限りはそこそこのお手頃感がありました。

アトラスタワー五反田も結構販売期間は伸びてましたが、あれは競合のプラウドタワー目黒マークが強すぎただけで、特段そこまでべらぼうに高い値付けがされているわけではなかったと記憶しています。

2024年度も不動産事業の予想営業利益率は11.3%となっており、今回取り上げた9社の中では低い方の部類に入ります。マンションとしては堅実なものが多いので、大きな販売戦略の転換がなければ、今後も価格とのバランスが取れた物件が引き続き期待できると考えられます。

以上、おまけ編では本編で取り上げた9社の営業利益率について、もう少し細かい粒度で見てきましたが、思っていた以上にその水準は二極化している印象を受けます。

ゼネコンに対する価格交渉力が強かったり、社内における徹底的なコスト管理による高利益率の実現を図るというデベロッパーもあれば、コストを掛けて良いものをしっかり作っていることで利益率があまり伸びていないデベロッパーなど、その戦略方針はまさに千差万別と言えます。

もちろん、利益率が高いデベロッパー=悪というわけでもなく、単純なコストには表れない付加価値を高めることによって満足度を高めるというケースもあるので、その点では誤解の無いようにご留意ください。

しかしながら、コストカットも最近は露骨になってきているのもまた事実なので、購入検討時にはデベロッパーの特色を踏まえつつ考えてみるのも、またマンション選びの楽しさの一つになるかもしれません。

今回の一連の企画では、そういった楽しさが増えるきっかけの一つになれば幸いです!

もちろん、今後もマンション紹介のブログで記事では忌憚なくコメントを書いていこうと思いますので、お時間あるときにご覧いただけますと幸いです。

\\\新築マンションの資料請求ができます///

\\\マンション購入後はアンケート回答!///